【超级生活网 sUperLIFE.ca专讯】

市场分析师Jacob Sonenshine周五(10月15日)在《巴伦周刊》撰文称,美国股市发出了继续走高的信号。不过,仍存在一些关键风险。

截止10月4日收盘,标普500指数较9月2日创下的历史收盘高位回落了5.2%。因供应链约束和薪资上涨阻碍了企业满足销售预期的能力,并压低利润率,分析师当时下调了获利预估。随着美联储(FED)基本上确认将很快减少债券购买,债券收益率也出现飙升。流入债券市场的资金减少,压低了债券价格,提高了收益率,导致企业未来的利润价值下降。

现在,美国股市似乎已经消化了这一切,并再次走高。标普500指数从最近的底部上涨了近4%。该指数目前在4470左右点,高于50日移动均线4438点,这是显示该指数更大上升趋势的关键技术水平。

Sonenshine表示,如果股票在突破这一水平之后表现良好,这表明投资者相信,以当前价格购买股票是值得冒险的。

Sonenshine指出,市场情绪正变得越来越活跃。根据电子交易系统运营商极讯公司(Instinet)的数据,周四标普500指数录得3月5日以来的最大涨幅。该指数中95%的股票出现上涨,这一比例为6月21日以来的最高水平。FactSet的数据显示,标普500指数周五上涨超过0.5%,约90%的成分股上涨。

一系列股票的上涨表明,市场的上涨并不仅仅依赖于几只股票,投资者对经济的健康状况越来越乐观。极讯认为,标普指数(4471.3701, 33.11, 0.75%)很有可能很快达到4570点,涨幅超过2%。

Sonenshine认为,两个因素推动了美股的反弹。公司盈利超出预期的幅度比大多数人认为的要大。此外,美国债券收益率略有下降。

不过,Sonenshine警告称,投资者还是有足够的理由不要过于轻率。许多公司尚未公布业绩,对业绩的宏观经济挑战仍然存在。

可以肯定的是,不需要面对供应链限制的大型银行在很大程度上推动了标普500指数的总体收益;瑞士信贷(10.57, 0.14, 1.34%)(Credit Suisse)的数据显示,金融类股的利润超出预期21%,而其他所有板块的利润仅超出5%。

因此,霍尼韦尔(220.72, 0.00, 0.00%)(Honeywell)和宝洁(144.42, 0.37, 0.26%)(Procter & Gamble)等商品制造商的盈利表现将是供应链和劳动力成本状况的重要判断因素。另外,因为长期通胀预期仍高于10年期美国国债收益率,债券收益率仍有可能再次飙升。

Sonenshine在文章最后写道:“标普500指数仍低于历史高点。下周可能会决定反弹是持久的还是短暂的。”

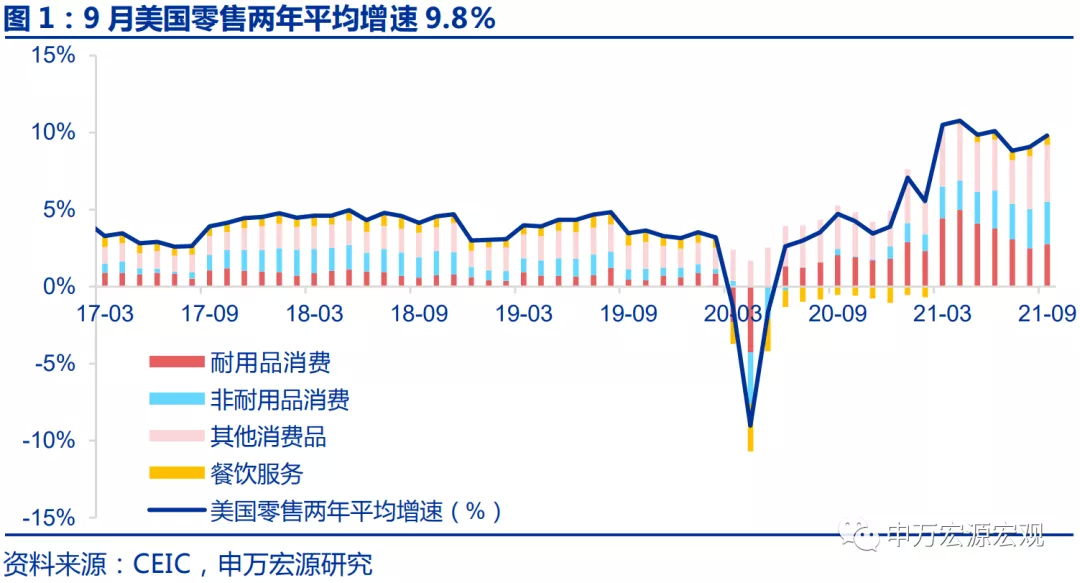

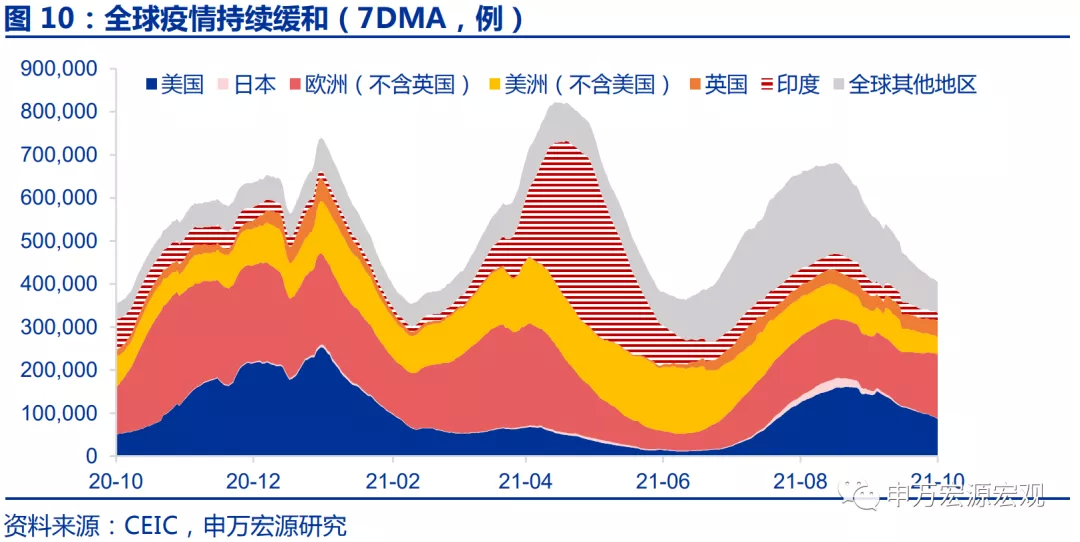

薪资增速畸高导致9月美国零售超预期走强。9月美国零售两年平均增速9.8%,较上月上升0.7个百分点。在补贴已于9月退出后,美零售却依然走强,我们认为这更多源于美国9月时薪增速的逆势(非农新增就业缓慢)走强,反映前期过度财政补贴导致美国薪资机制扭曲,雇主被迫提高薪资,从而居民收入下滑慢于预期。零售结构中,商品消费,特别是耐用品消费两年平均增速升至9.4%,但餐饮服务增速却小幅下滑,滞后反映了此轮疫情对服务消费的抑制效果,使得商品替代服务效应再次出现,但这点可持续性不强,后续随着美国国内疫情持续缓和,服务消费仍将强于商品。

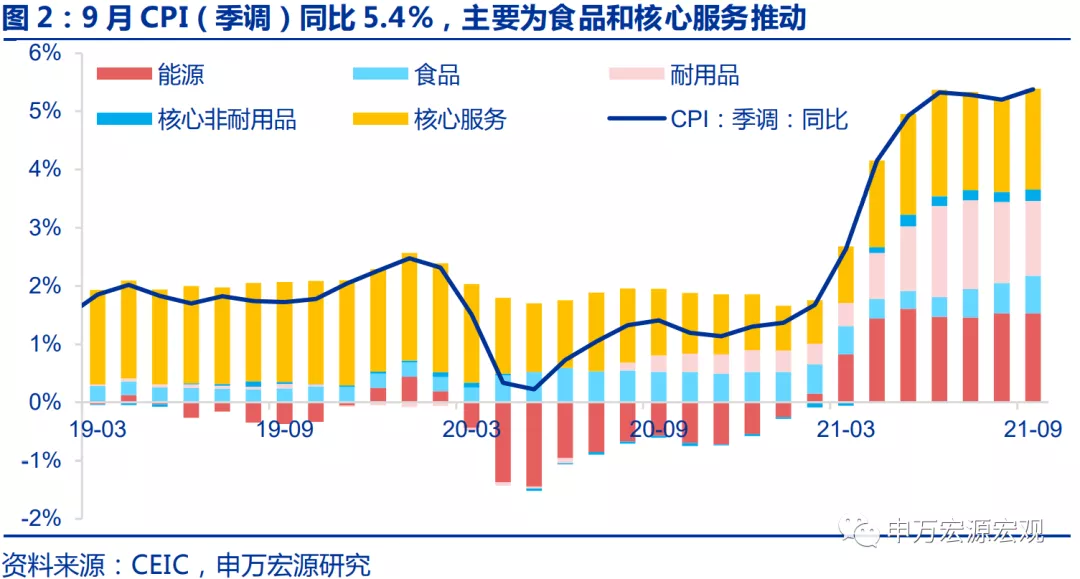

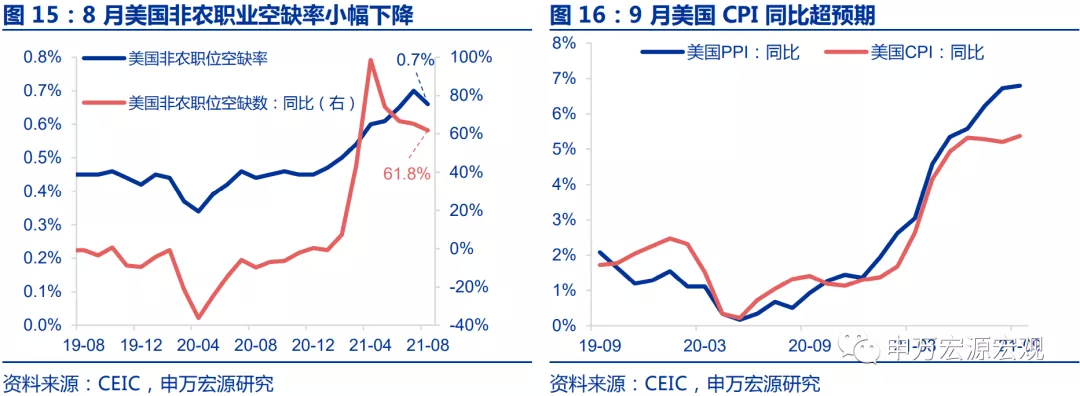

食品 房租价格推动9月美CPI超预期。9月美CPI(季调)同比5.4%,较上月提升0.2个百分点,超市场预期,而核心CPI(季调)同比4.0%,较上月持平。1)食品价格飙升、油价持续偏高推动整体CPI同比向上。2)供给端和需求端共振,核心商品通胀下行低于预期。3)房租分项强势推升核心服务价格。按照当前房价持续飙升的态势,后续这占比30%的房租分项有望持续对美国CPI形成支撑。

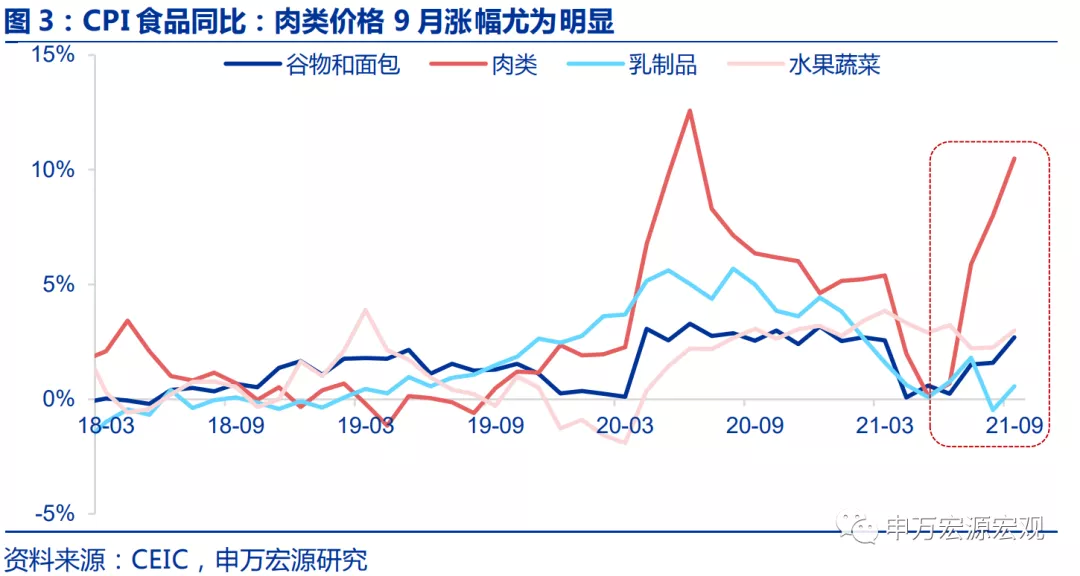

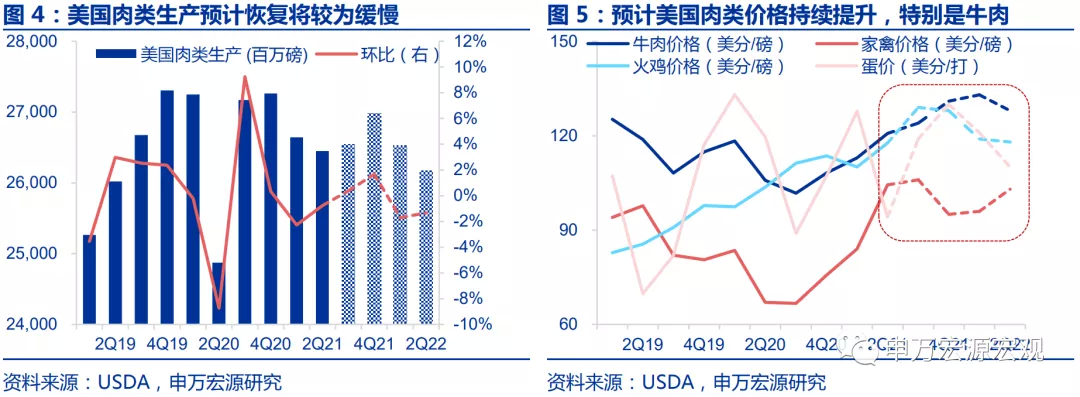

旱灾叠加供应链瓶颈,美国食品价格可能持续偏高。拆分CPI食品我们就会发现,近几个月推动食品价格逐步提升的动力更集中于肉类,而疫情以来的两年间,美国本土均发生了严重旱灾,导致肉类供给大幅下滑,叠加招工难、运输缓慢、饲料价格上升等因素,均指向美国肉价飙升,这也是为什么近期会出现美国肯德基“无鸡可炸”的奇观。那么往后来看,根据美国农业部预测,美国肉类生产在随后几个季度仍将较为缓慢,而肉价涨势可能要持续到22年第二季度,进而持续推动通胀。

鲍威尔“通胀暂时论”土崩瓦解,加息预期愈加提前。近期美国高通(130.2, 1.54, 1.20%)胀已逐渐从和疫情直接相关的耐用品、机票逐步扩散至食品、房租等,从而美高通胀已初步具备广泛性,而鲍威尔“通胀暂时论”实际上已经土崩瓦解。而在近期公布的9月FOMC会议纪要中,美联储主要通过用工短缺和供应链瓶颈两点分析,也印证通胀持续性超出预期。

Taper时间线明确,市场加息预期持续发酵。纪要明确指出缩减购债节奏为每月100亿美元国债以及50亿美元MBS,并提到将在11月中旬或12月中旬开始Taper,在22年中正式结束Taper操作。而市场对于加息预期也持续升温,当前市场对22年9月会议宣布加息的预期已经强过不加息预期,这就意味着在Taper结束不到半年的时间内就要开始加息。

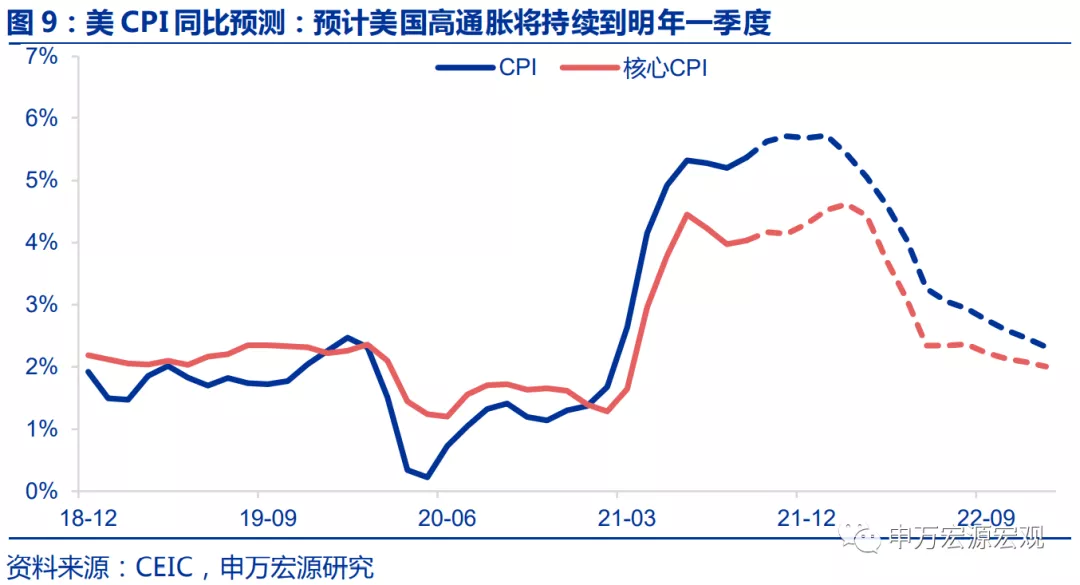

预计美国通胀明年一季度后开始回落。我们认为,在明年一季度后,CPI同比将由于今年基数原因而迅速回落,但若供应链瓶颈在全球持续,则可能明年年末通胀水平仍然处于高于2%的水平,近期出现的商品通胀下滑放缓、食品价格飙升的情况并没有改变美通胀下行的大趋势。

全球宏观数据

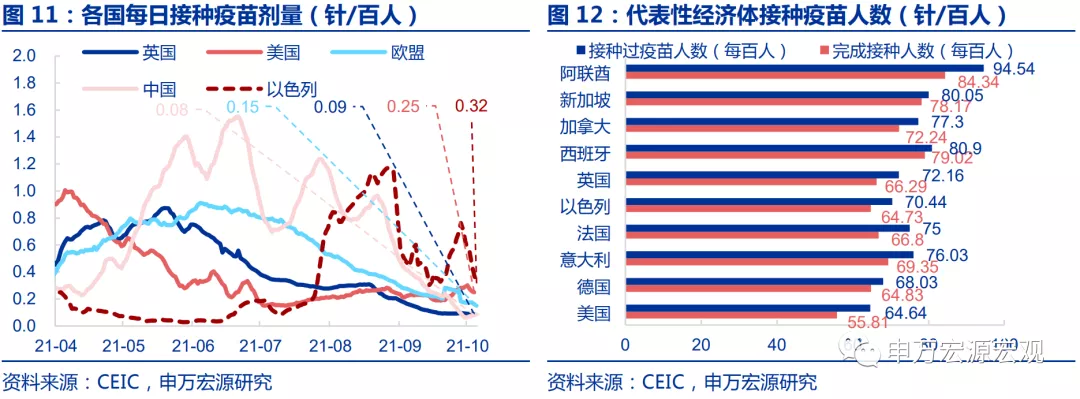

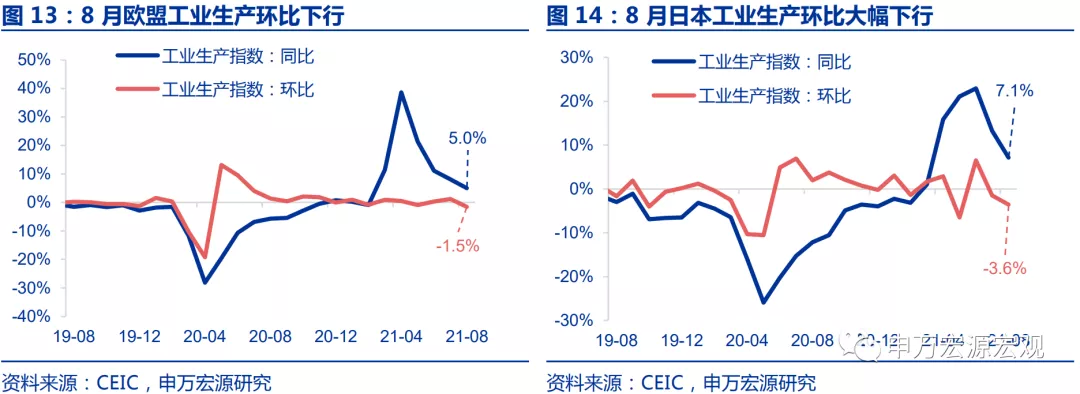

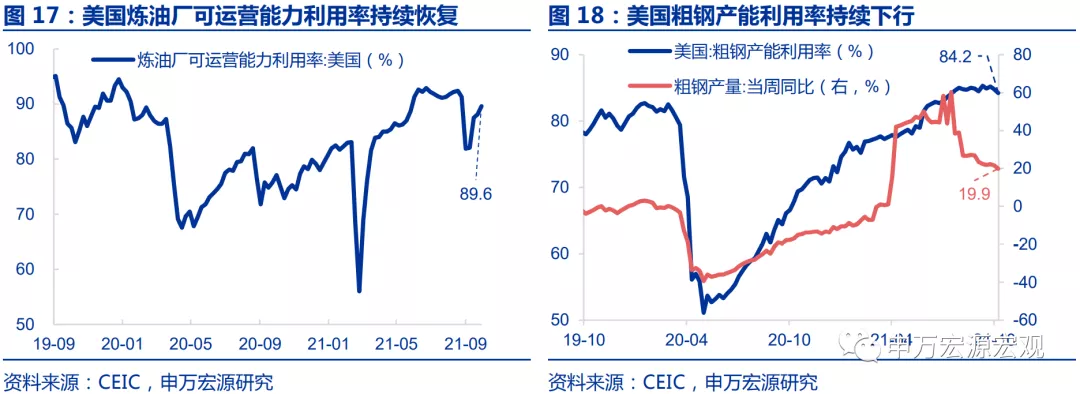

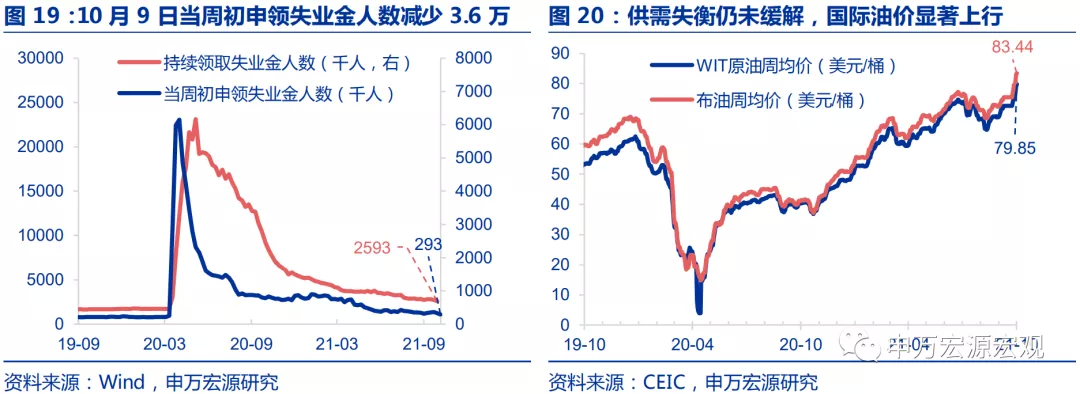

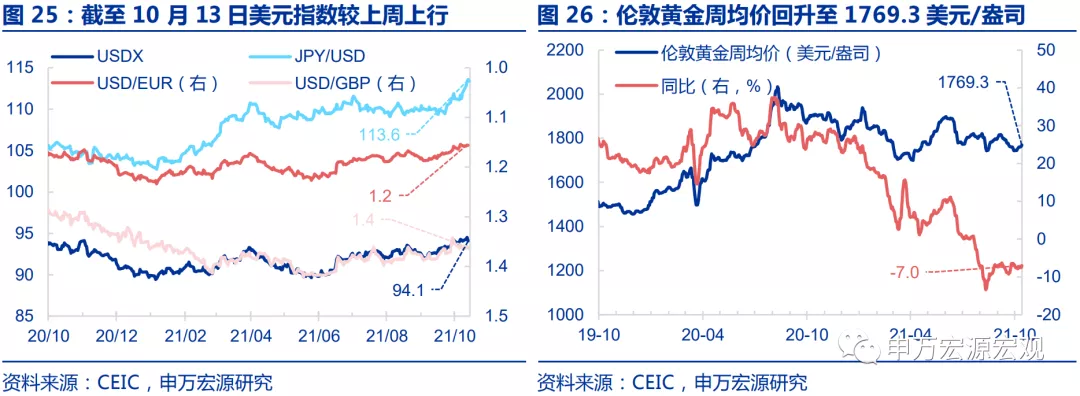

本周高频数据:美国CPI同比超预期疫情:全球新增确诊持续趋缓。供给:欧盟8月工业生产环比下滑;通胀和大宗商品:美国9月CPI同比超预期。房地产:美15、30年期抵押贷款利率小幅下行;货币政策和汇率:美元指数、金价上行。全球宏观日历:关注美国工业生产以下为正文

周观点:美9月零售超预期走强,鲍威尔“通胀暂时论”土崩瓦解

1.薪资增速畸高导致9月美国零售超预期走强

薪资增速畸高导致9月美国零售超预期走强。9月美国零售两年平均增速9.8%,较上月上升0.7个百分点。在补贴已于9月退出后,美零售却依然走强,我们认为这更多源于美国9月时薪增速的逆势(非农新增就业缓慢)走强,反映前期过度财政补贴导致美国薪资机制扭曲,雇主被迫提高薪资,从而居民收入下滑慢于预期。零售结构中,商品消费,特别是耐用品消费两年平均增速升至9.4%,但餐饮服务增速却小幅下滑,滞后反映了此轮疫情对服务消费的抑制效果,使得商品替代服务效应再次出现,但这点可持续性不强,后续随着美国国内疫情持续缓和,服务消费仍将强于商品。

2.食品 房租价格推动9月美CPI超预期

大幅上涨的食品 房租价格,叠加9月走强的零售,使得9月美国CPI强于预期。9月美CPI(季调)同比5.4%,较上月提升0.2个百分点,超市场预期。核心CPI同比4.0%,持平上月。

1)食品价格飙升、油价持续偏高推动整体CPI同比向上。首先,整体CPI同比抬升的一大原因便是前期一度较为稳定的食品价格飙升(9月同比:4.6%),而石油价格今年持续偏高,也对整体CPI形成支撑。

2)供给端和需求端共振,核心商品通胀下行低于预期。在前期推升美国耐用品通胀的主因——财政补贴已在9月退出的情况下,核心商品环比的确在9月继续下行至0.2%,但下行幅度却有所放缓。从需求端看,这主要源于9月零售走强所反映的居民需求强于预期。从供给端来看,9月制造业新增就业趋缓,叠加9月美ISM制造业PMI生产指数的下行,均指向美国生产端的恢复并未受到补贴退坡提振,从而供给端和需求端共振,导致核心商品通胀下行低于预期。

3)房租分项强势推升核心服务价格。相对于核心商品下行的趋缓,核心服务在9月环比大幅反弹,推动核心CPI环比提升。其中主要住宅租金9月环比达到0.5%,为近20年来新高,自有住宅环比0.4%,也较上月进一步提升,而按照当前房价持续飙升的态势,后续占比30%的房租分项有望持续对美国CPI形成支撑。

3.旱灾叠加供应链瓶颈,美国食品价格可能持续偏高

旱灾叠加供应链瓶颈,美国食品价格可能持续偏高。拆分CPI食品我们就会发现,近几个月推动食品价格提升的动力更集中于肉类,而疫情以来的两年间,美国本土均发生了严重旱灾,导致肉类供给大幅下滑,叠加招工难、运输缓慢、饲料价格上升等因素,均指向美国肉价飙升,这也是为什么近期会出现美国肯德基“无鸡可炸”的奇观。那么往后来看,根据美国农业部预测,美国肉类生产在随后几个季度仍将较为缓慢,而肉价涨势可能要持续到22年第二季度,进而持续推动通胀。

4.鲍威尔“通胀暂时论”土崩瓦解,加息预期愈加提前

近期美国高通胀已逐渐从和疫情直接相关的耐用品、机票逐步扩散至食品、房租等,从而美高通胀已初步具备广泛性,而鲍威尔“通胀暂时论”实际上已经土崩瓦解。

而在近期公布的9月FOMC会议纪要中,美联储主要通过用工短缺和供应链瓶颈两点分析,也印证通胀持续性超出预期。1)用工短缺方面,纪要中提到雇主被迫提高工资以留住工人,这一点和9月就业数据中的时薪增速抬升一致;2)纪要提到,供应链瓶颈不但对制造业造成影响,也对零售业、建筑业(原材料短缺)造成影响,从而侧证通胀广泛性。纪要中预测供应链瓶颈可能持续到明年,甚至明年之后,从而供应瓶颈对于美国生产端的阻滞可能持续;3)此外,纪要中也关注房价对于通胀中房租分项的滞后传导,这一点在此次9月CPI结构中已经得到验证。

Taper时间线明确,市场加息预期持续发酵。纪要明确指出缩减购债节奏为每月100亿美元国债以及50亿美元MBS,并提到将在11月中旬或12月中旬开始Taper,在22年中正式结束Taper操作。当前市场对22年9月会议公布加息的预期已经强过不加息预期,这就意味着在Taper结束不到半年的时间内就要开始加息。

5.预计美国通胀明年一季度后开始回落

我们认为,在明年一季度后,CPI同比将由于今年基数原因而迅速回落,但若供应链瓶颈在全球持续,则可能明年年末通胀水平仍然处于高于2%的水平,近期出现的商品通胀下滑放缓、食品价格飙升的情况并没有改变美通胀下行的大趋势。

1)核心通胀方面,在疫情改善、补贴结束的大背景下,商品通胀降温而服务通胀上行的趋势并未改变,而根据商品通胀波动远较服务通胀大的特点,核心通胀大趋势仍然向下。而美国居民工资增速畸高的情况,我们认为可持续性有待观察。从长期来看,涨工资是不可能填补财政补贴退坡的影响的,从而美国居民就业意愿仍会逐步恢复,进而使得工资飙涨不可持续,并使得商品消费、通胀回落。

2)整体通胀角度,虽然美食品价格将推升通胀,但仍需关注到伴随原油逐步增产,原油供给压力将逐步缓解,加之全球服务消费恢复强度持续低于市场乐观预期,预计油价中期将逐步回落,进而对冲食品价格上涨压力。根据我们核心通胀下行的判断,美整体CPI通胀的趋势可能也是向下的,但短期内可能受油价和食品价格扰动。

全球宏观数据:美国CPI同比超预期

全球宏观日历:关注美国工业生产